Berechnet wurden von uns immer ausschließlich die Gewinne im reinen Autogeschäft – also Finanzdienstleistungen oder Zulieferaktivitäten – wurden ausgeklammert. Ausgeklammert wurden auch außerordentliche Gewinne oder Verluste, also bei VW sind die Dieselgate-Belastungen nicht berücksichtigt, denn sie fallen ja nur einmalig an, auch wenn sie in der Höhe sehr erheblich sind. Mit anderen Worten, wir vergleichen in der Analyse die sogenannten EBIT-Gewinne im operativen Autogeschäft.

Ford Motor Company der erfolgreichste Autokonzern

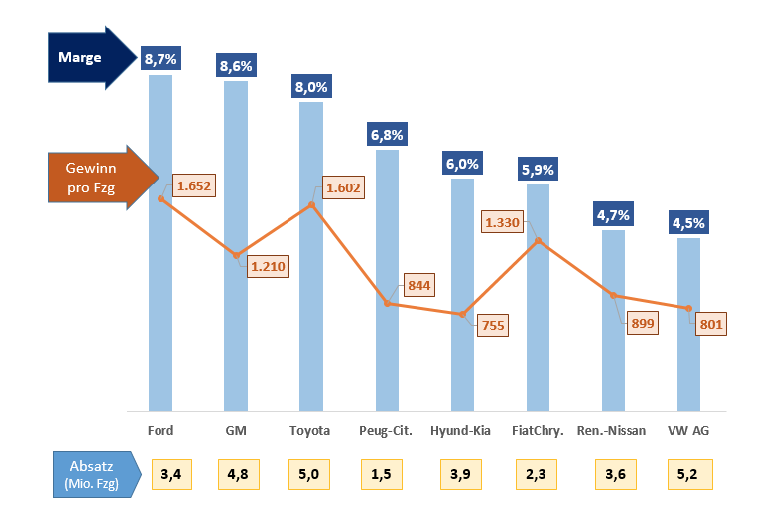

Gemessen am absoluten Gewinn pro Fahrzeug und an der Gewinn-Marge war die Ford Motor Company der erfolgreichste Autokonzern im ersten Halbjahr 2016. Pro verkauftem Neuwagen hat Ford 1652 Euro Gewinn erzielt. Die Gewinn-Marge, gemessen am EBIT, betrug 8,7 Prozent. Dabei lag Ford mit 3,4 Millionen Fahrzeugverkäufen „nur“ auf Platz 5 in der Verkaufsstatistik. Vor Ford lag bei dem Gewinn pro Neuwagen Toyota mit 1.602 Euro oder 8,0 Prozent Gewinn-Marge. Toyota lag mit 5,0 Millionen Fahrzeugverkäufen auf dem zweiten Platz der Verkaufsstatistik, hinter dem Volkwagen-Konzern.

Die vermeintlich Schwachen sind am Profitabelsten

Der VW-Konzern hat zwar die meisten Autos verkauft, aber unter den großen Autokonzernen mit 4,5 Prozent die schlechteste Gewinn-Marge eingefahren. Pro Fahrzeug wur-de im VW-Konzern ein Gewinn von 801 Euro erzielt. Nur Hyundai-Kia war beim ab-soluten Gewinn in unserer Vergleichsgruppe mit 755 Euro schlechter. Die Gewinn-Marge lag mit 6,0 Prozent deutlich über dem VW-Konzern, obgleich Porsche, Audi und Skoda erheblich besser als der VW-Durchschnitt sind.

Neben der Überraschung Ford gab es weitere Überraschungen. General Motors muss im Jahre 2009 Insolvenz beantragen. Nach der Insolvenz hat sich das Unternehmen gut gefangen, entschlackt, neu aufgestellt und hat im ersten Halbjahr 2016 mit 4,8 Millionen Autoverkäufen eine Gewinn-Marge von 8,6 Prozent erzielt, besser als der frühere heimliche Profitstar Toyota. Pro verkauftem Fahrzeug hat GM einen Gewinn von 1.210 Euro erwirtschaftet.

Für eine Überraschung sorgte auch Peugeot-Citroen. Der französische Autokonzern erzielte mit „nur“ 1,5 Millionen verkauften Fahrzeugen eine Gewinn-Marge von 6,8% und einen Gewinn pro Fahrzeug von 844 Euro. In den letzten Jahren wurde immer wieder vom Wachstumstempo und der Profitabilität von Hyundai-Kia gesprochen. Der Nimbus scheint „verflogen“. Mit einem Gewinn von 755 Euro pro verkauften Fahrzeug hat Hyundai-Kia sehr bescheiden abgeschnitten. Erneut drängt sich mit einem schwachen der Vergleich auf. Fiat Chrysler ist zwar hoch verschuldet hat, aber sein Konzernchef Marchionne schafft es immer wieder Überraschungen zu präsentieren. 1330 Euro Gewinn pro verkauftem Fahrzeug bei nur 2,3 Millionen verkauften Neuwagen.

Zwischen-Fazit: Economies of Scale nicht der einzige Erfolgsfaktor

Economies of Scale, also Größenvorteile treiben das Autogeschäft, so die gängige Meinung. Das erste Halbjahr 2016 hat erneut gezeigt, dass Economies of Scale noch lange keine Garantie für Profitabilität ist. Wer ausgelastete Kapazitäten aufweist und über ordentliche Kostenstrukturen verfügt kann sich gegenüber manchem „Gulliver“ behaupten. Selbst unter den Größten gilt also, der Größte ist keineswegs der profitabelste. Dabei brauchen die Autobauer ihre Gewinne, denn die Branche steht vor großen Umwälzungen und hohen notwenigen Investitionen. Elektromobilität, automatisiertes Fahren und neue Mobilitätssysteme – wie etwa UBER- kosten die Branche Milliarden. Wer zu geringe Gewinne macht, hat Probleme die Zukunftsinvestitionen zu stemmen. Insgesamt haben die Asiaten in den letzten Jahren verloren. Noch vor drei Jahren galten Toyota und Hyundai-Kia als eine Art „Gelddruck-“ und Wachstumsmaschine. Das hat sich geändert. Beide sind deutlich in ihrer Profitabilität zurück gefallen. Der frühere Marktführer Toyota hat mit der Qualität seiner Autos zu kämpfen. Große Rückrufaktionen haben ein Teil der früheren Gewinne aufgesogen. Aus-gerechnet in seiner Kerndisziplin Qualität hat Toyota seit einiger Zeit das Nachsehen. Insgesamt hat Toyota zwar immer noch hohe Gewinne pro Auto, aber es ist in den letzten Jahren „gebröckelt“.

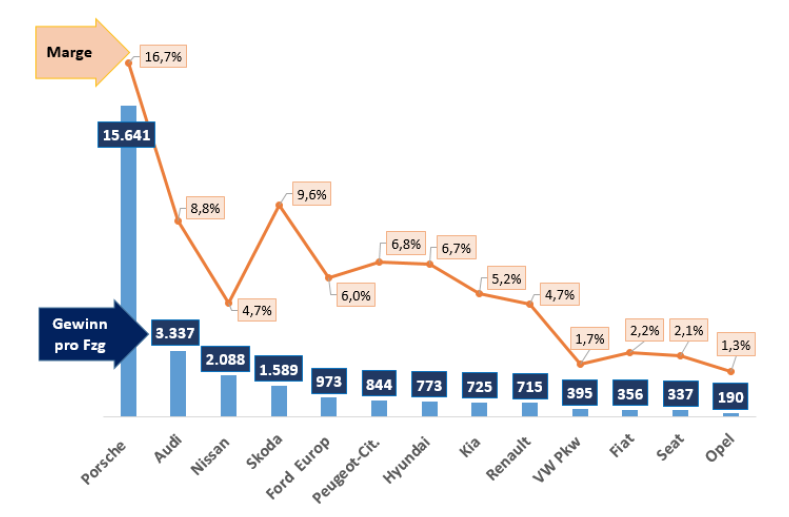

Paradebeispiel ist der VW-Konzern. Die Problemkinder im VW-Konzern sind die Marken VW und Seat. Die Töchter Skoda, Audi, Porsche stehen blendend dar. Das zeigt die Abb. 2, in der die Gewinne pro verkauftem Auto bei den Marken der einzelnen Gruppen aufgeführt sind. Natürlich fallen bei Premiummarken wie Porsche oder Audi höhere Gewinne pro Fahrzeug an als etwa bei Skoda, ist doch auch der Verkaufspreis eines Porsches um einige Dimensionen größer als bei Skoda. Im Durch-schnitt wurden im ersten Halbjahr 2016 der Durchschnitts-Porsche zum Preis von 93.410 Euro verkauft, bei Audi waren es 37.715 Euro und bei Skoda eben 16.506 4

Euro. Umso erstaunlicher ist die Leistung von Skoda – auch im Vergleich zur Marke VW-Pkw. Während VW pro Neuwagen gerade mal 395 Euro Gewinn im ersten Halbjahr eingespielt hat ist es bei Skoda 1589 Euro. Der VW-Vorstand hat mit Wolfsburg bei seiner Kernmarke noch einige Profitabilitätsprobleme zu lösen unabhängig von Dieselgate. Das zeigt der Vergleich mit Skoda. Dieselgate wurde in unserer Analyse ausgeklammert, da es ein Einmaleffekt ist.

Beachtlich auch der Gewinn von Ford in Europa. Noch vor einem Jahr kämpfte man mit Verlusten. Dann hat meine die Fabriken „zurecht-gestutzt“ und ist jetzt bei Ford-Köln bei 973 Gewinn pro Fahrzeug. Dies ist auch ein deutlicher Unterschied zu Opel. Beide sind Töchter von US-Konzernen, beide hatten Verlustjahre hinter sich, aber Ford hat sich fast vorbildlich im ersten Halbjahr in seiner Profitabilität in Europa entwickelt. Opel muss weiter an der Verbesserung seiner Profitabilität arbeiten. Es ist schön zu sehen, dass im ersten Halbjahr keine Verluste angefallen sind, aber der Gewinn ist noch „dünn“. Was für Ford gilt kann man auch für die französische Peugeot-Citroen-Gruppe sagen. Noch vor zwei Jahren waren die Verluste und Probleme fast beängstigend. Im ersten Halbjahr 2016 kann sich die Gruppe mit ihren Gewinnen sehen lassen.

Unterstützt wurden die Autobauer bei ihren Gewinnen von der Konjunktur. Der europäische Automarkt hat sich weiter erholt. In den ersten sechs Monaten des Jahres wurden in West-Europa 9 Prozent mehr Neuwagen verkauft als im Vorjahr. In den neuen EU-Staaten in Ost-Europa wurden gar 17 Prozent mehr Neuwagen verkauft. Gleiches galt auch für den größten Automarkt der Welt China mit einem Plus von 12 Prozent. Damit konnten die Rückgänge in Brasilien, Russland und Japan mehr als ausgeglichen werden. Mehr als 3 Prozent ist der Automarkt weltweit gewachsen. Das entspricht einem Zuwachs von 1,5 Millionen Neuwagenverkäufen.