Top 1: Was bewegt Millennials und die Gen Z?

Auch Millennials werden älter. Was hat sich mit dem zunehmenden Alter dieser Gruppe geändert? Und wie steht es um die Generation Z? Was treibt sie an? Eine aktuelle Studie hat sich diesen Fragen angenommen.

Im Rahmen des „Culture Next Trends Report“ hat Spotify eine Kombination von qualitativen, quantitativen und First-Party-Daten analysiert. Zusammen mit Culture Co-op wurden Fokusgruppen in den vier US-amerikanischen Städten Los Angeles, Miami, Nashville und New York befragt, globale Umfragen unter 16 jungen Influencern und Trendsettern in allen Märkten sowie Interviews mit Experten durchgeführt. Darüber hinaus flossen die Ergebnisse aus einer Umfrage in acht Märkten (unter anderem Australien, Brasilien, Deutschland, Großbritannien und Frankreich) mit jeweils 500 Teilnehmern in die Studienergebnisse ein.

Für den deutschen Markt ergaben sich unter anderem die folgenden Ergebnisse (n = 500 Teilnehmer im Alter von 15 bis 37 Jahren):

- Ähnlich wie für die Generationen vor ihnen ist Musik für die Gen Z und die Millennials ein unverzichtbarer Teil der Kultur. 72 Prozent der Befragten gaben an, dass Musik die Menschen ihrer Auffassung nach miteinander und mit anderen Kulturen verbindet.

- Gen Z und Millennials haben eine ganz eigene Beziehung zu Social Media und der digitalen Welt. 56 Prozent sind der Meinung, dass die Ästhetik des Internets ihre Erwartungen an die Realität verändert hat.

- Beide Generationen sind außerdem auch politisch engagiert. Im Gegensatz zu ihren Vorgängern erwarten sie dasselbe jedoch auch von Marken. 59 Prozent der Befragten waren der Meinung, Marken sollten sich in Debatten einmischen, fortschrittlichere Werte promoten und sich gesellschaftlich stärker positionieren.

- Über die Hälfte der Gen Z und Millennials sind der Meinung, dass Marken die Macht haben, basierend auf gemeinsamen Interessen Communities entstehen zu lassen.

Hier finden Sie die gesamte Studie „Culture Next Trends Report“ zum Download.

Top 2: Klassische Ankermieter werden aus Shopping-Centern verdrängt

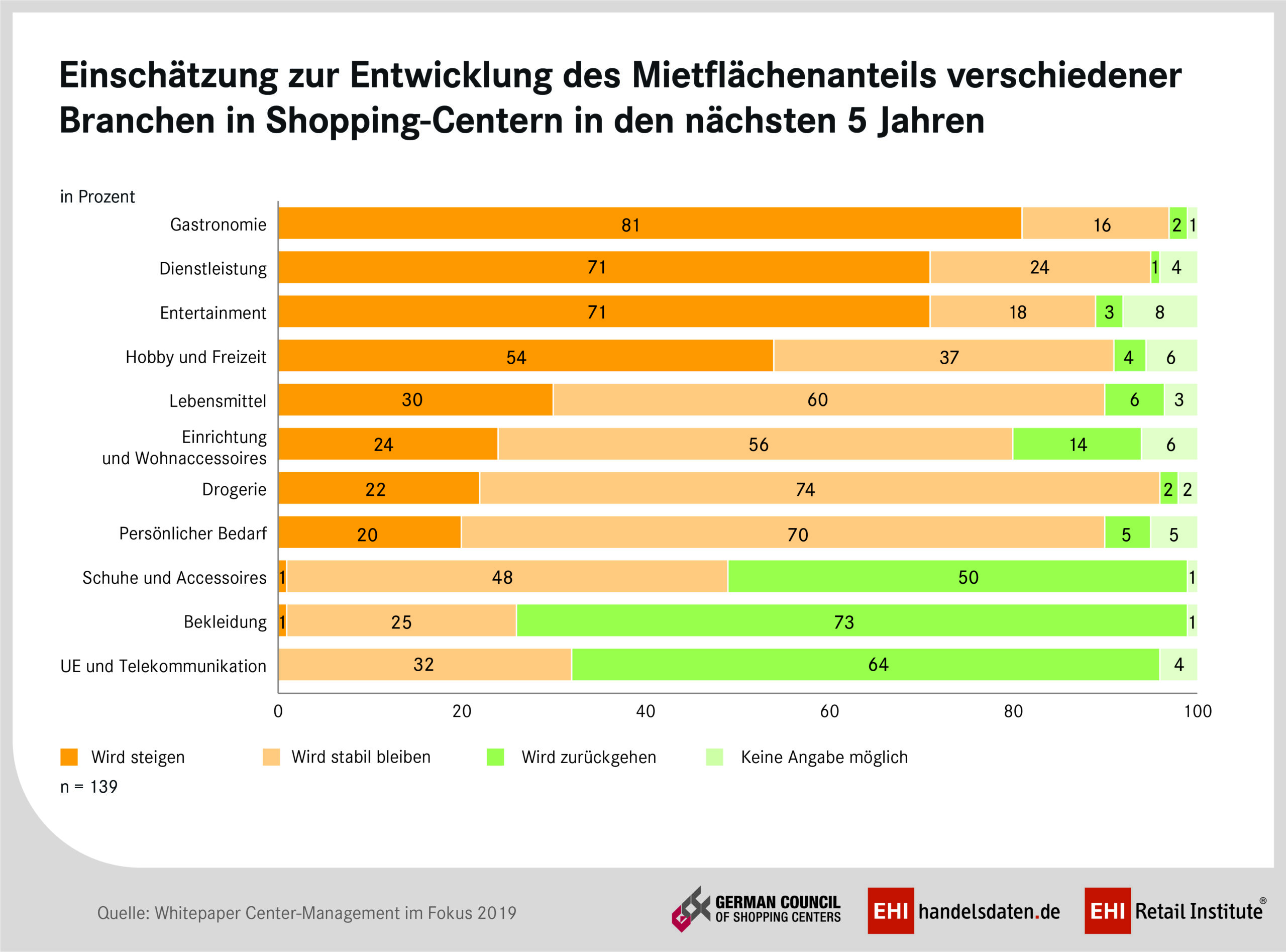

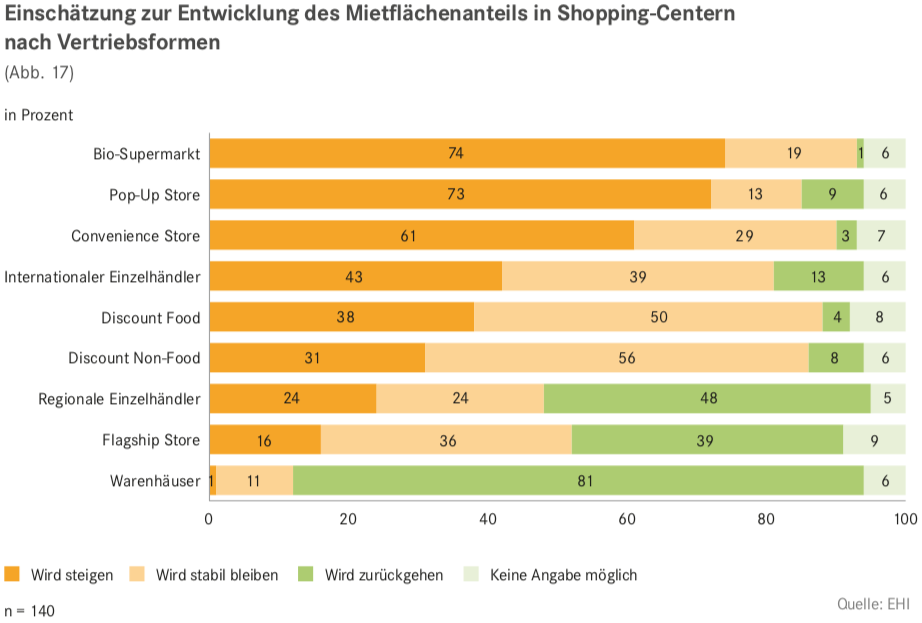

In den vergangenen Jahren haben sich viele Shopping-Center zu mischgenutzten Quartieren entwickelt, deshalb finden auch handelsfremde Branchen hier häufig ihren Platz, allen voran Büroflächen und Arztpraxen. Klassische Mieter in Shopping-Centern aus den Bereichen Textil und Elektronik werden voraussichtlich künftig weniger Mietfläche belegen. Stattdessen werden die Mietflächen von Branchen wie Gastronomie oder Entertainment wachsen, weil sie den Erlebnischarakter der Center vorantreiben, so einige Ergebnisse der aktuellen Studie „Center-Management im Fokus“ von EHI und German Council of Shopping Centers, bei der der Blick des Center-Managements auf das eigene Center und die Branche untersucht wurde. Die Detailergebnisse:

- Mietermix: Der Handel teilt sich die Mietflächen in Shopping-Centern häufig mit anderen Branchen. Fast jedes zweite (46 Prozent) Shopping-Center ist auch Bürostandort. Mit 41 Prozent ist auch die Gesundheitsbranche oft vertreten. Auch Freizeitangebote wie Kinos sind in den Centern, die sich immer mehr zu Treffpunkten mit Erlebnischarakter entwickeln, beliebt. So ist die Freizeit und Entertainment-Branche in gut einem Drittel (35 Prozent) der Center vertreten. Mischnutzungen mit Wohnungen (16 Prozent) und Hotels (6 Prozent) sind dagegen seltener.

- Gastronmie: Der Anteil der Gastronomie an der Mietfläche der Center wird nach Meinung von 81 Prozent der Befragten in den kommenden fünf Jahren wachsen. Auch der Anteil an Dienstleistern und der der Entertainmentbranche wird mehr werden, prognostizieren 71 Prozent. Der Mietflächenanteil der Branche Hobby & Freizeit wird laut gut der Hälfte (54 Prozent) steigen.

- Klassische Ankermieter: Die klassischen Ankermieter der Center aus den Bereichen Schuhe & Accessoires, Bekleidung sowie Unterhaltungselektronik & Telekommunikation werden in Zukunft hingegen deutlich weniger Mietfläche einnehmen. Die Bekleidungsbranche wird nach Meinung von 73 Prozent weniger Fläche einnehmen. Im Bereich Unterhaltungselektronik & Telekommunikation rechnen knapp zwei Drittel mit weniger Mietfläche in den Centern. Bei Schuhen & Accessoires rechnet jeder zweite mit einem Rückgang. Mit einem Wachstum rechnet bei allen drei genannten Branchen hingegen kaum jemand

Datenbasis: Von den 483 Shopping-Centern in Deutschland haben 140 teilgenommen, was einer Quote von 29 Prozent entspricht. Drei Viertel davon waren Betreiber von klassischen Shopping-Centern und Shopping-Quartieren, ein Fünftel Fachmarkt-Center. Darunter waren viele große Center – fast 40 Prozent haben eine Mietfläche von mehr als 30.000 Quadratmetern. Die gesamte Studie finden Sie hier zum Download.

Top 3: Werbeausgaben steigen auf 23,1 Mrd. Euro

In seinem neuesten Bericht über die Trends auf dem globalen Werbemarkt prognostiziert die Magna-Studie von IPG Mediabrands, dass die Werbeeinnahmen der Medieninhaber im Jahr 2019 um fünf Prozent steigen. Somit erreichen die Werbeeinnahmen weltweit nahezu 600 Milliarden US-Dollar. Wie erwartet verlangsamt sich das globale Marktwachstum gegenüber dem Rekordwachstum von 2018 (+8 Prozent), was laut Magna vor allem auf das Fehlen wichtiger zyklischer Ereignisse (US-Wahlen, FIFA-Weltmeisterschaft 2019) zurückzuführen sei. Neutralisiert man die zyklischen Ereignisse in beiden Jahren, so würde das globale Wachstum im vergangenen Jahr plus sieben Prozent betragen, in diesem Jahr plus sechs Prozent.

Bei den globalen Werbeausgaben ist seit zehn Jahren in Folge, von 2010 bis 2019, ein Anstieg zu beobachten. Magna prognostiziert auch für 2020 ein höheres Wachstum – linear: -0,6 Prozent, digital: +11 Prozent und insgesamt: +5,4 Prozent.

5 Ergebnisse für Deutschland im Überblick:

- Die linearen Netto-Werbeerlöse (NAR) der deutschen Medieninhaber sanken 2018 um minus drei Prozent auf 13,3 Milliarden Euro, nachdem sie in den vergangenen vier Jahren aufgrund einer schwächeren Konjunktur und des Geschäftsklimas im Wesentlichen unverändert blieben.

- Die digitalen Werbeumsätze stiegen 2018 dagegen um plus 14 Prozent auf 9,3 Milliarden Euro (41 Prozent Marktanteil). Die gesamten Werbeausgaben (linear und digital) erreichten 22,6 Milliarden Euro (+3 Prozent).

- Magna prognostiziert für 2019 einen erneuten Rückgang des linearen NAR (-3,4 Prozent), da sich die Wirtschaft weiter abschwäche und die politische Unsicherheit das Vertrauen der Unternehmen belaste (+2,4 Prozent). Für die einzelnen Medien beutet das: TV: -2 Prozent, Print: -6 Prozent, Radio: +1 Prozent und OOH: +3 Prozent.

- Der Markt für digitale Medien ist beinah gesättigt. Dennoch wachsen die digitalen Werbeeinnahmen 2019 weiterhin um circa plus zehn Prozent (Search: +11 Prozent, Video: +18 Prozent, Social: +21 Prozent).

- Die gesamten Werbeausgaben (online und offline) werden laut Magna-Proognose um 2,1 Prozent auf 23,1 Milliarden Euro steigen. Deutschland bleibt damit nach Großbritannien der zweitgrößte Werbemarkt in Europa – und der fünftgrößte der Welt.