Damit sind die Rahmenbedingungen für den europäischen Automobilmarkt schwierig. Der Aufschwung wird – wenn er Ende 2002 in Deutschland noch kommen sollte – verhalten sein und wenig dynamisch ausfallen. Die zu erwartenden Lohnabschlüsse im Metallbereich in der Größenordnung von 4% werden dabei die Wettbewerbsfähigkeit des Standorts Deutschland weiter verschlechtern und somit auch mittelfristig Deutschland auf dem schlechten Wachstum des Bruttosozialprodukts verharren lassen.

Deutschland: Automarkt bleibt schwierig

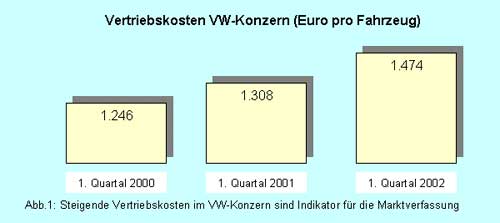

Mit dem schwachen Wirtschaftswachstum in Deutschland bleibt die Arbeitslosenquote hoch. Wichtige Impulse für den Automarkt in Deutschland sind nicht zu erkennen. Die Indikatoren sind eindeutig. In den wichtigen Monaten März und April lagen die inländischen Fahrzeug-Bestellungen fortgesetzt auf niedrigem Niveau und unterschritten teilweise die bereits schlechten Vorjahreswerte. Die Volumenhersteller Ford, Opel und VW, aber auch viele der Importeure sind gezwungen, verstärkt Verkaufsförderung zu betreiben. Sondermodelle, Tageszulassungen, Sonderzinsen, Verkaufsprämien prägen in den Volumensegmenten den Verkauf. Ein Eindruck von der Marktverfassung vermittelt Abb1. Der Quartalsvergleich der Verkaufskosten-Entwicklung im VW-Konzern zeigt, dass getrieben durch Sonderaktionen und Incentives, im 1. Quartal 2002 im Durchschnitt 1.474 Euro Vertriebskosten pro Fahrzeug (weltweit) angefallen sind. Gegenüber dem Jahr 2000 ist dies eine Steigerung von 18 Prozent. Dabei schlägt bei VW der deutsche Automarkt besonders zu Buche. Aufgrund des älteren VW-Modellprogramms im wichtigen Kleinstwagen-, Kompakt- und Mittelklasse-Segment (Lupo/Golf/Passat) ist bei VW mit einem zusätzlichen Ansteigen der Vertriebskosten zu rechnen.

Das wirtschaftliche Umfeld der privaten Haushalte ist durch Unsicherheit gekennzeichnet. Die Unternehmensmeldungen über den verzögerten Aufschwung verstärken die vorsichtige Haltung der Autokäufer. Wahlkampf-Überlegungen des Umweltminister Trittin, bei Bahntickets den Mehrwertsteuersatz zu halbieren und damit den öffentlichen Verkehr zusätzlich zu subventionen, sind dabei eher dazu angetan, die Käuferverunsicherung im Automarkt zu verstärken. Zu oft wurden in den letzten drei Jahren Autofahrer durch Ökosteuer-Erhöhungen und heftig schwankende Treibstoffkosten verunsichert.

Im Jahr 2002 durchläuft damit der deutsche Automarkt sein drittes Rezessionsjahr in Folge. Unsere bereits im Dezember vorgelegte Prognose bleibt nach allen uns zur Verfügung stehenden Daten weiterhin gültig. Nach unserer neuen Prognose werden im Jahr 2002 in Deutschland 3,25 Millionen Pkw verkauft (Neuzulassungen). Die Trendwende im Automobilmarkt setzt frühestens im Spätherbst ein. Aufgrund der Alterstruktur des Fahrzeugbestands (Aufhol-Effekt) und eines verbesserten wirt-schaftlichen Umfeldes (2,4 % Wachstumsrate BRD, siehe Anhang Tabelle A1) rechnen wir für 2003 mit positiven Impulsen. Dabei kommt der Haupteffekt aus dem Auf-hol-Effekt (Fahrzeugaltersstruktur). In Summe gehen wir davon aus, dass sich in 2003 die Pkw-Neuzulassungen bei 3,5 Mio. Fahrzeuge einstellen.

West Europa: 2002 Rückgang um 3%

Auch in West-Europa ist das Wachstum des Bruttoinlands im ersten Quartal 2002 geringer ausgefallen als in den Prognosen der EU-Kommission und OECD noch im November 2001 noch vorhergesagt. Der prognostizierte Aufschwung steht damit auch im EU-Raum auf dünnem Eis. Dies zeigt auch die neuste Einschätzung der EU-Kommission, die Anfang Mai ihre EU-Raum Wachstumsprognose erneut um 0,1 Pro-zentpunkte gegenüber ihrer April-Prognose nach unten revidierte. Damit ist das wirtschaftliche Umfeld für die Automobilmärkte in West-Europa nach wie vor schwierig.

Die Tabelle 2 zeigt, dass sich außer in England alle wichtigen Automärkte im ersten Quartal rückläufig entwickelt haben. Damit bleibt das Autogeschäft in West-Europa im Frühjahr 2002 fast 5 Prozent unter dem Vorjahr. Der starke Rückgang des italienischen Marktes verstärkt dabei den wirtschaftlichen Druck auf Fiat. Der italienische Autobauer, der Ende 2001 ein rigoroses Sanierungsprogramm mit Werkschließungen in 18 Standorten weltweit eingeleitet hat, arbeitet damit auch 2002 in einem sehr schwierigen „Homemarket“. Dabei musste Fiat bereits 2001 ein Rekordverlust von 791 Mio. Euro verzeichnen.

In der Summe wird nach unserer neuen Prognose der West-Europa-Automobilmarkt im Jahr 2002 ein Minus von 3,3 Prozent gegenüber 2001 hinnehmen müssen und sich bei 14,45 Mio. Neuzulassungen ein pendeln. Auch für 2003 ist dabei wenig Zuwachs in West-Europa erkennbar. Die erwartete Zunahme der deutschen Autokäufe in 2003 kann den erwarteten Rückgang in anderen Märkten – wie etwa England – nur zum Teil kompensieren. Unsere in Tabelle 3 dargestellte Prognose für West-Europa für 2003 lautet damit 14,53 Mio. Pkw-Neuzulassungen.

Automarkt USA: 2002 mit 4% Rückgang besser als erwartet

Deutlich besser als erwartet entwickelt sich in 2002 der US-Automarkt. Im Zeitraum Januar-April 2002 wurden mit 5,481 Mio. Zulassungen (Cars/Light Trucks) nur 1,7 Prozent weniger Zulassungen erzielt als in der Vergleichsperiode 2001. Dabei wird der Markt in USA weiter durch die hohe Beliebtheit nach SUV (Sporty Utility Vehicles) getragen, während die klassischen Limousinen (Cars) fortgesetzt verlieren und auch in den ersten 4 Monaten 2002 knapp 6 Prozent unter der Vorjahres-Vergleichsperiode liegen.

Neben dem relativ hohen Wachstum der US-Wirtschaft (Wachstumsprognose 2,5% für 2002, siehe Anhang Tabelle A1) wurde der US-Automarkt in 2002 durch die sehr hohen Verkaufsförderungsprogramme – sprich Rabatte, Sonderzins-Angebote – der US-Autohersteller gepushed. Da im April 2002 bei GM, Ford und Chrysler wichtige Rabatt-Programme ausliefen, wurden insbesondere bei den klassischen Limousinen (Cars) geplante Fahrzeugkäufe von den Fahrzeugkäufern „vorgezogen“. Der sehr gute April (7% über April 2001) ist damit zu großen Teilen auf teuere Rabattprogramme der Autohersteller zurückzuführen und kennzeichnet keine nachhaltige Marktentwicklung. Ein Großteil des Frühjahresergebnisses in USA wurde damit durch die Rabattprogramme der Hersteller „erkauft“. Allerdings muss deutlich gesagt werden, dass nach den düsteren Aussichten nach dem 11. September die rigorosen und kostenträchtigen Rabatt- und Incentive-Maßnahmen der US-Hersteller den US-Automarkt von einem Absturz bewahrt haben.

Dabei haben Ford und GM auch im Mai ihre Verkaufsförderungsprogramme fortgesetzt. So hat Ford am zweiten Mai ein neues Incentive-Programm vorgestellt, bei dem auf fast alle Ford-Modelle Rabatte zwischen $ 1.500 und $ 2.500 gewährt werden. Zusätzlich werden Sonderzinsen-Raten gewährt, die umgerechnet nochmals Preisvorteile von bis zu $ 1.000 bedeuten. Das neue Ford-Rabatt-Programm läuft wie das neue GM-Rabatt-Programm bis zum 1. Juli 2002. Beim neuen GM-Rabattprogramm belaufen sich die gewährten Rabatte auf bis zu $ 3.000 pro Fahrzeug für einen Großteil der GM-Modelle.

Der Rückgang des US-Markt bleibt nach unserer Prognose dabei in 2002 im vier Prozent-Bereich (Tabelle 4). Dabei bleiben die deutschen Autohersteller – mit Ausnahme von Porsche – auch 2002 in USA weiter auf Wachstumskurs. Bei Porsche macht sich mittlerweile bemerkbar, dass der Boxster in die Jahre gekommen ist. Allein im Zeitraum Januar-April 2002 liegen die Porsche US-Verkäufe 17% unter Vorjahr. Damit ist Porsche einer der großen Verlierer 2002 im US-Markt. Es ist zu erwarten, dass Porsche in seinem wichtigsten Markt USA im Gesamtjahr 2002 Verkäufe einbüßt. Ob der für 2003 angekündigte Porsche Cayenne den Rückgang des Porsche Boxster im wichtigen US-Markt auffangen kann, ist schwierig einschätzbar. Zu stark ist das Exklusiv-Angebot im SUV-Markt in USA und zu schwach scheint der Cayenne im Vergleich zu seinen Brüdern VW-Tuoareg und Audi SUV im Motoren-Programm und der Preis-Positionierung. Der VW-Tuoareg und neue Audi SUV besitzen hier einen klaren Vorsprung.

Japan: Fortgesetzt Schwierig

Nach wie vor schwierig ist der Japan-Markt. Die japanische Wirtschaft sitzt immer noch fest in ihrer größten Rezession in der Nachkriegszeit. Im Jahr 2001 verzeichnet Japan die größte Zahl an Unternehmens-Konkursen seit dem Krieg.

Das Wachstum des Bruttoinlandsprodukt in Japan bleibt auch 2002 negativ. Die japanische Wirtschaft schrumpft nach unserer Einschätzung bin 2002 um 1,5% (siehe Anhang Tabelle A1). Die Voraussetzungen für einen besseren japanischen Automarkt sind damit nicht erfüllt. Nach unserer neuen Prognose wird der Automarkt in Japan im Jahr 2002 bei 4,3 Mio. Pkw-Verkäufen enden – also im Prinzip auf dem sehr schlechten Vorjahresniveau verharren (Tabelle 4). Erst für 2003 könnte ein positives Wachstum der japanischen Wirtschaft (Prognose 1,0% siehe Anhang A1), den Auslöser dafür geben, die mittlerweile von der Alterstruktur notwendigen Austauschprozeß der Fahrzeuge in Gang zu bringen. Damit errechnet sich nach unserem Prognosemodell für das Jahr 2003 ein japanischer Automobilmarkt von 4,5 Mio. Neuzulassungen.

Fazit: Die Prognose im Überblick

Damit lässt sich unsere Frühjahrsprognose für die wichtigsten Automobilmärkte der Welt durch Tabelle 6 zusammenfassen. In der Triade, also dem Märkten USA, West-Europa und Japan wird sich 2002 der Automobilverkauf bei 35,25 Millionen Pkw einstellen und damit um 3,2% zurückgehen.

Aus der Summe der Einzelmärkte ergibt sich auch unsere Triade-Prognose für 2003 als Rückgang auf 35,03 Millionen Fahrzeuge. Das Automobilgeschäft in den wichtigsten Märkten der Welt bleibt damit rückläufig und unter Margendruck. Dabei sind die Exklusivhersteller BMW, Mercedes-Benz, Audi deutlich besser aufgestellt für die nächsten beiden Jahre als die Volumenhersteller.

Anhang

1. Prognosen zum Wirtschaftswachstum

Autoren:

Ferdinand Dudenhöffer und Detlef Borscheid, Center Automotive Research (CAR) und JATO Dynamics

eingestellt am 31. Mai 2002